TRUST e scambio informazioni CRS

TRUST e scambio informazioni CRS

È operativo già dal 2016 il ‘famoso’ CRS, Common Reporting Standard. Si tratta di uno standard comune adottato in ambito OCSE in applicazione dello scambio automatico di informazioni finanziarie tra le varie Giurisdizioni partecipanti.

Sul blog trovate diversi articoli in cui abbiamo affrontato il tema.

Come già detto, lo standard prevede l’obbligo, per le amministrazioni finanziarie degli Stati aderenti al sistema CRS, di scambiarsi in via automatica, i dati relativi ai “conti finanziari,” detenuti da soggetti non residenti nei vari Paesi, che vengono trasmessi annualmente dalle istituzioni ed entità finanziarie quali Banche, fondi comuni, assicurazioni, trust, fondazioni e così via.

La scadenza per detta comunicazione da parte degli istituti finanziari all’agenzia entrate italiana è il 30 giugno di ogni anno, con riferimento ai conti finanziari detenuti dai non residenti alla data del 31 dicembre dell’anno prima. Le varie amministrazioni fiscali poi, entro il 30 settembre di ogni anno, ri-trasferiscono dette informazioni, riguardanti i vari soggetti non residenti alle rispettive autorità competenti nelle Giurisdizioni partecipanti.

Cerchiamo di capire, in termini atecnici, come funziona questo scambio CRS:

Tizio, fiscalmente residente in Italia, apre un conto corrente presso una Banca Tedesca.

La Banca tedesca, in quanto istituzione finanziaria, è soggetto comunicante. Censisce Tizio come soggetto non residente in Germania e comunica così alla propria Amministrazione Finanziaria, il saldo del conto di Tizio, la presenza di titoli nel portafoglio e eventuali proventi percepiti (dividendi, interessi, capital gain).

L’Amministrazione tedesca, a sua volta, riporta i dati citati in una sorta di “banca dati” internazionale facendo sì che l’Amministrazione finanziaria italiana entri a conoscenza dell’esistenza di questo investimento estero.

Lo scambio CRS interessa in maniera importante anche i trust. Questi ultimi, infatti, potrebbero, nel rispetto di determinati requisiti, essere essi stessi assimilabili a “entità di investimento”, ed in quanto tale effettuare le comunicazioni ai fini CRS in presenza di “reportable persons” residenti in un Paese diverso rispetto a quello di residenza del Trust.

Se non risultano, invece, soddisfatti i requisiti per essere definito “entità di investimento” – e questo è il caso che si verifica maggiormente – il Trust viene solitamente identificato, ai fini CRS, come Passive non financial entity.

In questo caso, quando il Trust si rapporta con istituti finanziari, questi ultimi devono effettuare apposita due diligence identificando quelle che, ai fini CRS, sono ritenute “reportable persons”, ovvero disponente, trustee, guardiano e beneficiari se fiscalmente residenti in uno Stato diverso rispetto a quello dell’ente creditizio.

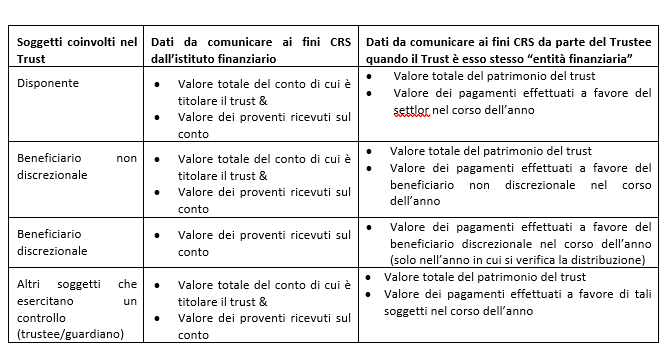

Pertanto, secondo la normativa CRS, quando un Trust ente non commerciale, con disponente, trustee, guardiano e beneficiari residenti in Italia, apre un conto corrente e/o un portafoglio titoli presso una Banca residente in uno Stato estero che comunica le informazioni ai fini CRS, tale Banca (EE) comunicherà all’Italia i seguenti dati:

Come emerge dalla precedente tabella, che sintetizza la normativa CRS, ai fini dello scambio automatico giungeranno in Italia le informazioni in capo a tutti i soggetti coinvolti nel trust.

Sei Trustee di un Trust e non se devi effettuare la comunicazione CRS?

Contatta i nostri esperti!