La creazione della holding con il conferimento di partecipazioni

Voglio la holding! Vediamo come crearla con l’operazione di conferimento di partecipazione

La creazione di una “personal-holding” può rispondere a diverse necessità che possono ovviamente variare da caso a caso ma che si muovono spesso nell’alveo dell’esigenza di ottimizzare l’utilizzo del patrimonio di famiglia, creando anche un assetto migliore per il passaggio dello stesso, che può avvenire nei confronti dei terzi in caso di cessione ad esempio della società operativa partecipata dalla holding, oppure nei confronti dei propri discendenti qualora si decida di avviare il ricambio generazionale ed inserire nella compagine societaria gli eredi.

Diverse sono le vie che possono portare alla creazione della holding.

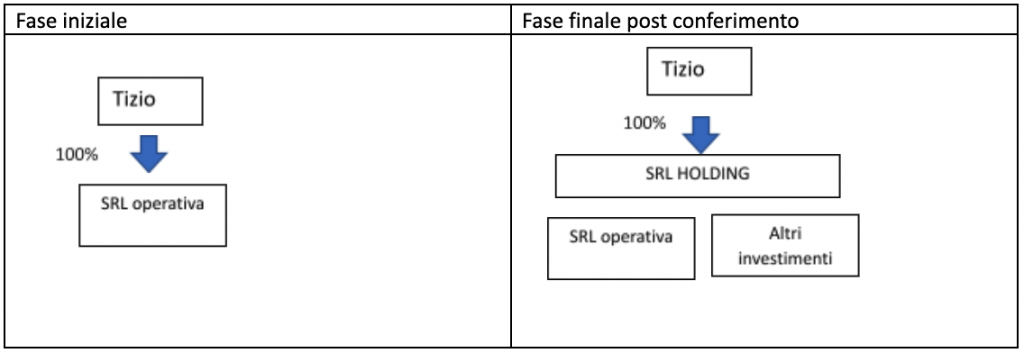

L’operazione più comune è sicuramente il conferimento di partecipazioni societarie. Il caso classico è quello delle società le cui quote sono direttamente detenute dalle persone fisiche. Queste ultime conferiscono tali partecipazioni in una newco che dà loro in cambio partecipazioni nella Newco Holding stessa. Si veda la seguente figura:

Varie sono le discipline fiscali che possono portare alla fase “finale”, le cui regole sono descritte nel nostro Testo Unico DPR 917/1986.

Quella di portata più generale è sicuramente rappresentata dall’articolo 9 Tuir che costituisce la norma applicabile a tutte le casistiche possibili ma che, generalmente, risulta fiscalmente onerosa.

Alcuni regimi fiscali previsti dal nostro testo unico presentano profili di interesse ma possono essere perseguiti solo in casistiche molto particolari. Ad esempio, il conferimento ex articolo 175 Tuir richiede che sia soddisfatta la condizione che le partecipazioni conferite siano precedentemente detenute nella sfera di impresa commerciale. Rara è anche la via prevista dell’articolo 177, comma 1, Tuir che permette la nascita della holding attraverso uno scambio di partecipazioni. La complessità dell’operazione non è tanto fiscale, quanto piuttosto legata al fatto che la società che diventa holding deve essere una società per azioni o una società in accomandita per azioni. La norma più utilizzata è il conferimento previsto dall’articolo 177, comma 2, e 2 bis Tuir. Il regime fiscale non è propriamente di neutralità in quanto si tratta di un realizzo controllato. In sostanza la plusvalenza in capo ai soci conferenti non viene calcolata come differenza tra il valore normale ed il costo storico delle partecipazioni, bensì come differenza tra l’incremento del patrimonio netto della conferitaria e il costo storico delle partecipazioni. Per accedere a questo regime sono però necessari alcuni prerequisiti come, ad esempio, il fatto che la partecipazione conferita consenta alla holding di acquisire o integrare il controllo della società “operativa” (co. 2).

Per dubbi puoi contattarci direttamente