Holding società semplice e anagrafe tributaria

4 Aprile 2023

Holding società semplice e obbligo comunicazioni all’anagrafe tributaria

Una domanda che attanaglia spesso gli operatori è la seguente:

“La holding società semplice, laddove possa essere considerata holding ai sensi dell’art. 162 bis del tuir, è tenuta ad effettuare le comunicazioni all’anagrafe dei rapporti tributaria?”

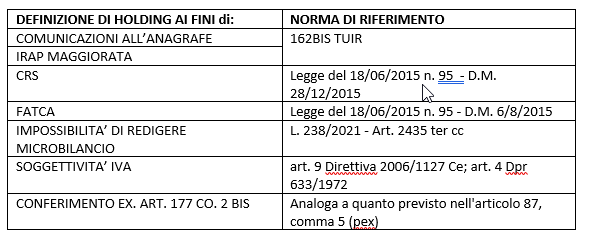

L’articolo 162 bis del tuir, introdotto ad opera dell’art. 12 del D. Lgs. 142/2018 ed entrato in vigore dal 12 gennaio 2019 definisce gli “Intermediari finanziari” e le “società di partecipazione” finanziaria e non.

L’art. 162 bis del tuir individua, infatti, tre grandi categorie di soggetti che potremmo inquadrare come capofila:

1) Gli intermediari finanziari veri e propri;

2) Le società di partecipazione finanziaria (holding che posseggono partecipazioni in intermediari finanziari di cui al punto 1 precedente);

3) Le holding non finanziarie e i soggetti assimilati.

È il punto 3) quello che potrebbe comprendere le società semplici.

Si tratta delle società “holding industriali e commerciali e di servizi” non di matrice bancaria, che soddisfano il principio di prevalenza richiesto dall’art. 162-bis.

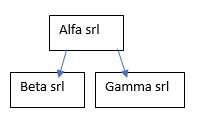

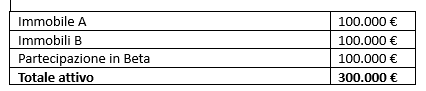

La prevalenza interviene quando oltre il 50% dell’attivo dell’ultimo bilancio approvato è rappresentato da partecipazioni e da attivi collegati. Trattasi di partecipazioni iscritte nell’attivo immobilizzato e non, invece, nell’attivo circolante.

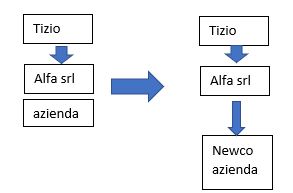

Tornando alla domanda iniziale: la società semplice può essere considerata holding non finanziaria?

La questione è stata oggetto di un paio di risposte ad interpello, mai pubblicate ufficialmente, fornite della DRE Piemonte.

Il primo documento è la risposta ad Interpello: 901 – 384/2019 presentato in data 4.7.2019 alla DRE Piemonte.

L’Agenzia, in quell’occasione, ha escluso l’obbligo circa le comunicazioni in capo alla società semplice.

L’adempimento discende dalla verifica della prevalenza finanziaria, che trova nell’art. 162-bis una nuova definizione. Come abbiamo avuto modo di illustrare, infatti, il nuovo requisito viene valutato in base all’attivo dello stato patrimoniale. Tale circostanza, secondo l’Agenzia, non comporta di per sé una causa ostativa all’applicazione della norma alle società semplici, in quanto il requisito patrimoniale è comunque rilevabile in base ai dati del rendiconto relativo all’ultimo esercizio chiuso. Infatti, l’esonero dalla tenuta delle scritture contabili e dall’obbligo di redazione del bilancio civilistico non può comportare di per sé motivo, per la società semplice, per non poter rilevare le consistenze dei beni che ne costituiscono il patrimonio.

L’esclusione dal novero dei soggetti ex. art. 162-bis discende da altre argomentazioni. Secondo l’Ufficio, infatti, l’art. 1 della direttiva, nel definirne l’ambito di applicazione, stabilisce che essa si applica a tutti i contribuenti che sono soggetti all’imposta sulle società in uno o più Stati membri, comprese le stabili organizzazioni situate in uno o più Stati membri di entità residenti a fini fiscali in un paese terzo.

L’Agenzia conclude che dalla lettura combinata della direttiva e dalla relazione illustrativa al decreto legislativo del 29 novembre 2018, n. 142, le società semplici, che per definizione non possono svolgere attività commerciale, non sono soggette alla comunicazione ai sensi dell’art. 7 del DPR n. 605/1973, ovvero alla Comunicazione all’anagrafe tributaria.

Tuttavia, la successiva DRE Piemonte torna sui propri passi e include anche le società semplici tra i soggetti “comunicanti”.

Si tratta della DRE Piemonte, risposta n. 956-22/2020 – Istanza presentata il 13/01/2020, in cui si legge come “la circostanza che la Direttiva ATAD abbia come specifico riferimento i contribuenti soggetti “alle imposte sulla società” non costituisce argomentazione sufficiente ad escludere la possibilità per il legislatore nazionale di prevedere l’applicazione delle norme recepite ad una più ampia platea di destinatari.»

L’intento del legislatore è quello di mantenere inalterata la platea dei soggetti destinatari degli obblighi di comunicazione all’Anagrafe tributaria previsti per legge.