RISPONDERE ALL’ERRORE “NOME FILE NON CONFORME”?

Come rispondere all’errore “nome file allegato non conforme alle specifiche”?

Esito di trasmissione ATPEC03

In questo precedente articolo pubblicato sul nostro blog, abbiamo visto come sono strutturati i nomi dei file inviati all’Agenzia delle Entrate e le differenti tipologie di ricevute collegate alle comunicazioni.

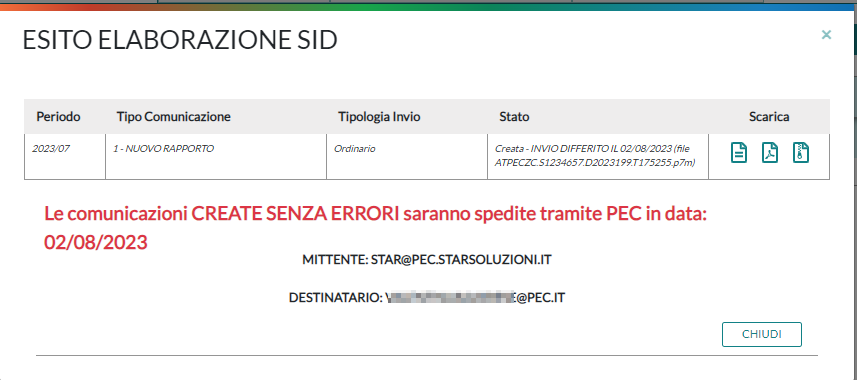

In questo articolo, vogliamo soffermarci sugli esiti di trasmissione : si tratta dei file ATPEC03 spediti dall’Agenzia delle Entrate a seguito della ricezione di una comunicazione contenente esiti/ errori.

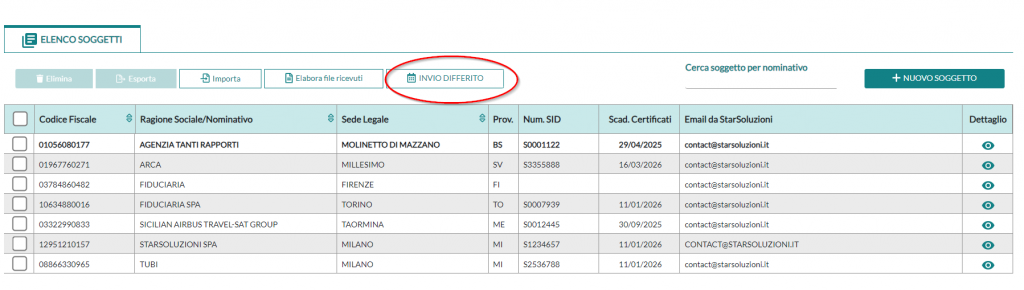

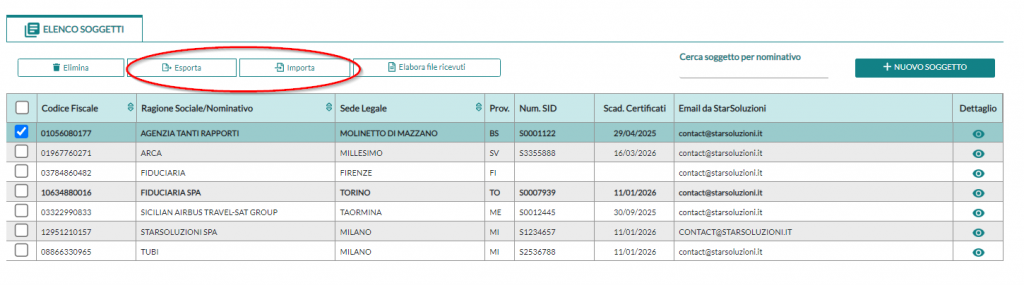

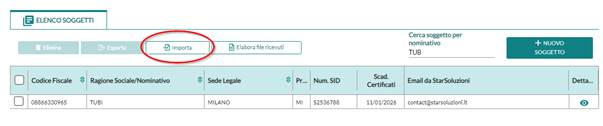

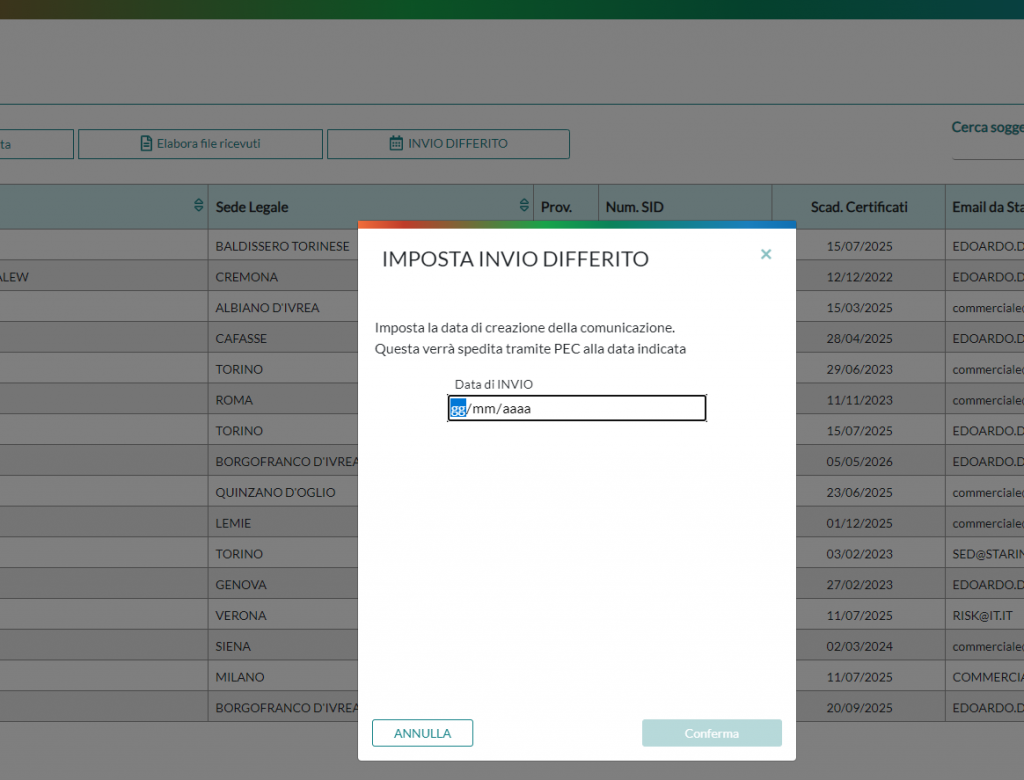

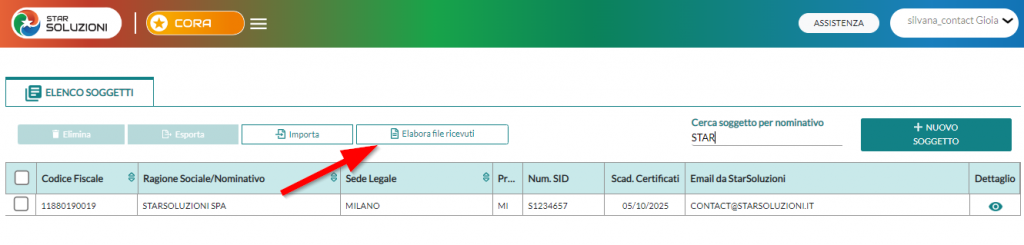

Ricordiamo sempre che per leggere il contenuto dei file ATPEC con CORA, è necessario elaborarli con il bottone ELABORA FILE RICEVUTI .

In questo modo viene essere messo in chiaro il file ricevuto.

Vediamo quindi come rispondere a uno degli esiti che più frequentemente ricevono i nostri clienti :

“ Richiesta scartata: nome file allegato non conforme alle specifiche”.

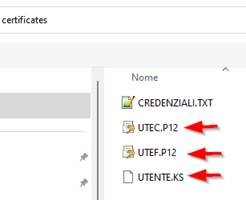

Questo errore si presenta quando alla mail inviata al SID o non ci sono i due file pecat o c’è qualcosa in più che non dovrebbe esserci.

È probabile che il gestore di posta, abbia aggiunto in automatico un allegato che non doveva esserci.

In questi casi l’Agenzia delle Entrate non va neanche a leggere la comunicazione allegata, ma scarta tutto.

Come risolvere il problema?

Bisognerà innanzitutto verificare cosa è stato effettivamente spedito.

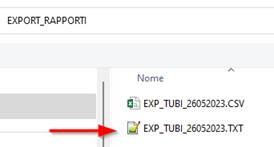

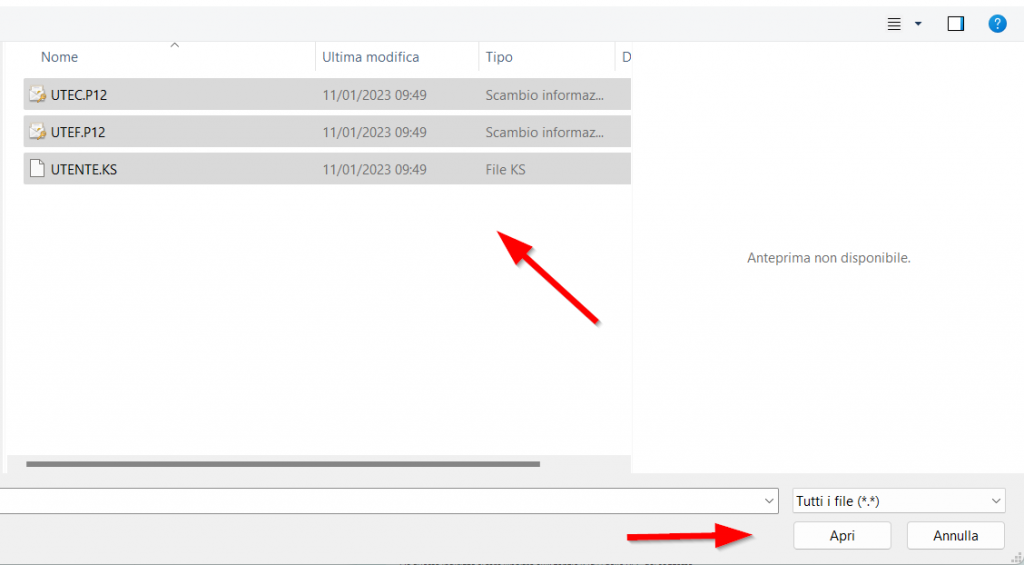

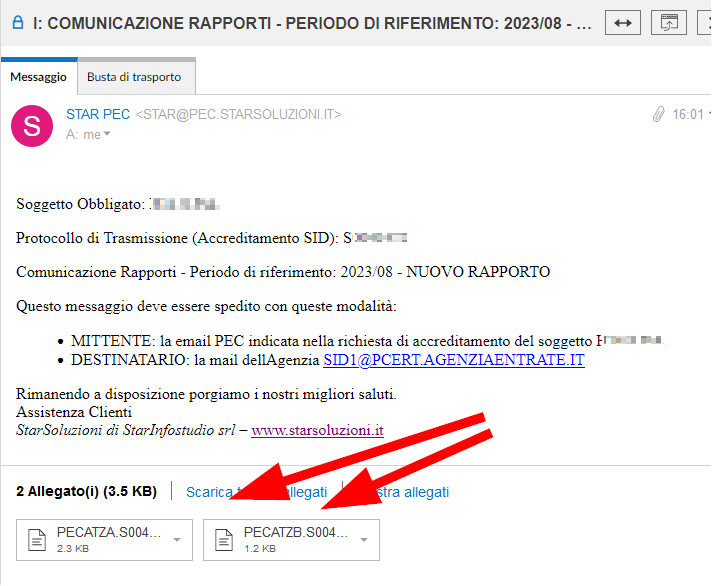

Per controllare gli allegati inviati, va aperto il messaggio inviato e vanno verificati appunto gli allegati: devono esserci solo i due file PECAT e niente altro.

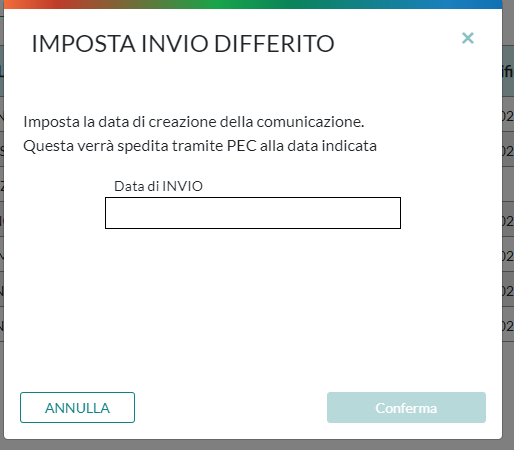

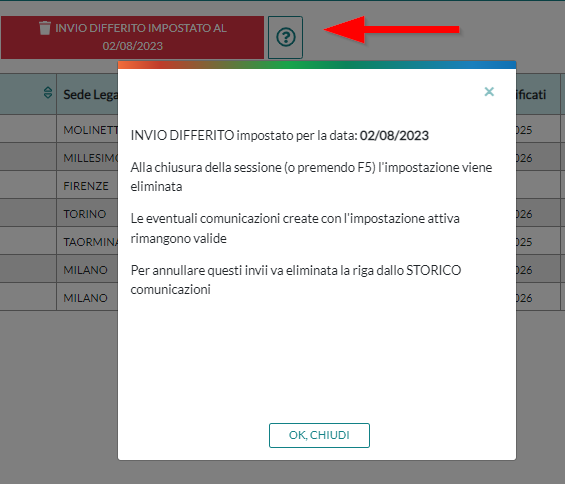

Fatta la verifica, bisognerà mandare nuovamente la mail al SID: attenzione non posso essere inviati i due file pecat precedentemente scartati.

Bisognerà ricreare la comunicazione e generare due nuovi file pecat da inviare.